Bankalara ne oluyor?

2012 yılına kadar yabancılar Türkiye'de bankacılık yapmayı bir fırsat olarak görüyordu. Son yıllarda tersine bazı yabancı bankalar arka arkaya çıkmaya başladı. Söz gelimi, Citi bank ve HSBC, UniCredit Grubu çıkıyor. Royal Bank of Scotland (RBS) faaliyetini durdurdu.

İstanbul Büyükşehir Belediye Başkanı Ekrem İmamoğlu, Türkiye'deki kamu bankalarının İBB'ye kredi vermediğini söyledi.

Bankaların en önemli sorunu batık kredilerdir. Ekonomide küçülmeye paralel olarak birçok özel firma konkordatoya gitti. Yani zor durumdaki şirketlerin bir kısmı yasal yoldan bankalarla anlaşarak borçlarını yeni şartlara ve yeni ödeme planına bağladı.

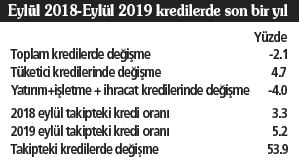

BDDK verilerine göre, takipteki kredilerin toplam kredilere oranı 2019 Eylül ayında yüzde 3.3 iken 2019 Eylül ayında yüzde 5.2'ye çıktı.

Toplam krediler Eylül ayı itibariyle son bir yılda yüzde 2.1 oranında geriledi. Enflasyonu katarsak reel gerileme daha yüksek demektir. Aynı yılda toplam krediler içinde yatırım, işletme ve ihracat kredileri daha fazla yüzde 4 oranında geriledi. (Aşağıdaki tablo) Bunun bir nedeni yaşamakta olduğumuz GSYH da küçülmedir. Sonuç olarak hem yatırım hacminde ve hem de ticari işlem hacmindeki daralmadan kaynaklanan kredi talebi daraldı. Diğer bir nedeni ise geri ödeme riski arttığı için bankalar kredileri kıstılar.

Bundan sonra ne olur? Kasımdan Kasıma bir yıl sonrası için MB anketlerinde TÜFE oranı yüzde 10.46 olarak bekleniyor. Buna karşılık Merkez Bankasının ortalama fonlama maliyeti halen yüzde 13.69, bir yıla kadar vadeli mevduat faizi de yüzde 11.48 dir. Bu şartlarda konut kredilerinde ve ticari kredilerinde bankaların alacakları reel faiz düşük kalıyor.

Bankaları özellikle konut kredilerinde ve ticari kredilerde faizi düşürün diye sıkıştıran hükümet 16 Ocakta toplanacak MB Para Politikası Kurulundan politika faizini de düşürmesini isteyecektir. Bu şartlarda halen yüzde 14 olan politika faiz oranı yüzde 12'ye düşebilir.

Faiz ve istikrar konusunda tahmin yapmak zordur. Çünkü faiz ve kur üstünde ekonomik faktörler dışında siyasi ve stratejik faktörler de etkilidir. Ancak alınması gereken bazı önlemler olacaktır.

1. Devlet konut sektöründen elini çekmelidir. Kamu bankaları konut kredilerinde piyasa şartları içinde de serbest olmalıdır.

2. 4 kamu bankasını özelleştirmek gerekir. Devlet müdahalesi bu bankaların kaynaklarını etkin ve verimli kullanmasını engelliyor. Tarım kredileri gibi sübvansiyonlu kredilerde hazine faiz farkını özel bankalara da verebilir. Bu durumda Hazinenin faiz maliyeti kamu bankalarının zararından daha düşük kalacaktır.

3. Oyunu kuralına göre oynamak zorundayız. Bunun içinde Merkez Bankasına hükümet müdahalesine son vermeliyiz. Bankanın bağımsızlığını teminat altına almalıyız.

Rasyonel zemin slogan düzeyinde kaldı

İstikrar istiyorsak kurumsal devlete dönmeliyiz

Biz bu utandıran tabloya layık değiliz

Türkiye nasıl düze çıkar?

818 milyar TL zarar nedir, ne değildir?

Konutta fiyat ve kira anarşisi

TL nasıl pul oldu?

Dünya Bankası IMF’ye alternatif değildir

İktidar olmak ateşten gömlek giymek demektir

Enflasyonu iç ve dış güçler yarattı

YUSUF