Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) TL kredi kullanılması için döviz varlığına getirdiği sınıra açıklık getirdi. BDDK, yeni düzenlemenin nasıl işleyeceğini şemayla anlattı.

Açıklamada şu ifadeler kullanıldı:

Bilindiği üzere Kurumumuz tarafından daha önce bankalara, kredilerin kullandırım

amacına uygun olmayan işlemlerin gerçekleştirilmesinde kullanılmasının engellenmesi

için azami özenin gösterilmesi yönünde talimatlar verilmişti. Ancak bazı şirketlerin,

Döviz borcu ya da döviz yükümlülüğü olmamasına hatta döviz pozisyon fazlası

bulunmasına rağmen, TL kredi kullanarak döviz alımı gerçekleştirdikleri ve döviz

pozisyonu tuttukları görülmüştür. Yani üretime, istihdama, yatırıma gitmesi gereken

uygun koşullu TL ticari kredi kaynakları, gerçek bir ihtiyaç olmadığı halde bazı

şirketlerce döviz alımı amacıyla kullanılmaya devam etmektedir.

Bu itibarla, finansal istikrarın güçlendirilmesi ve kaynakların daha verimli ve üretken

alanlarda kullanılarak kredi sisteminin etkin bir şekilde çalışmasını ve kredilerin amacına

matuf bir şekilde kullanılmasını sağlamak amacıyla gerekli görülen bir makro ihtiyati

tedbir olarak 24.06.2022 tarihli ve 10250 sayılı Kurul Kararı(Karar) alınmıştır.

Bu çerçevede, Kararın uygulanmasına ilişkin yaşanabilecek tereddütlerin

giderilmesi bakımından aşağıdaki açıklamaların yapılmasında fayda görülmüştür:

Karar Kapsamına Dahil Olma Şartları ve Kapsama Dahil Olunmayan Haller:

- 1. 660 sayılı Kanun Hükmünde Kararname ve ilgili düzenlemeler uyarınca

bağımsız denetime tabi bir şirket(Şirket) olması,

- 2. Şirketin YP nakdi varlıklarının (altın dahil, efektif döviz ile bankalardaki

YP mevduatın) TL karşılığının 15 milyon TL’nin üzerinde olması,

- 3. Şirketin YP nakdi varlıkların TL karşılığının; aktif toplamından veya son

1 yıllık net satış hasılatından büyük olanının yüzde 10’unu aşması.

Herhangi bir şirketin bu Karar kapsamına girebilmesi yukarıdaki her 3 şartın birden

sağlanması gerekmektedir.

1. şartın sağlanmaması halinde, yani bir şirketin ilgili mevzuat uyarınca bağımsız

denetime tabi bir Şirket statüsünde olmaması durumunda söz konusu şirket bu

Karar kapsamına girmeyecektir.

1.şart sağlanmasına rağmen, 2.şartın sağlanmaması halinde de, yani bir Şirketin YP

nakdi varlıklarının TL karşılığının 15 milyon TL’yi geçmemesi durumunda da kredi

kullandırılmasına ilişkin herhangi bir kısıtlama olmayacaktır.

1. ve 2. şart sağlanmasına rağmen, Şirketin YP nakdi varlıklarının TL karşılığının,

Şirketin aktif toplamının ya da son 1 yıllık satış hasılatının(büyük olan baz

alınacaktır) yüzde 10’unu aşmaması halinde de kredi kullandırılmasına ilişkin

herhangi bir kısıtlama olmayacaktır.

Yani yukarıda da belirtildiği üzere, bu sınırlamaya tabi olmak için yukarıdaki her 3 şartın

da birlikte sağlanması gerekmektedir.

Diğer taraftan, söz konusu Karar kapsamına gerçek kişiler ile gerçek kişi Şirket

ortakları da girmemektedir.

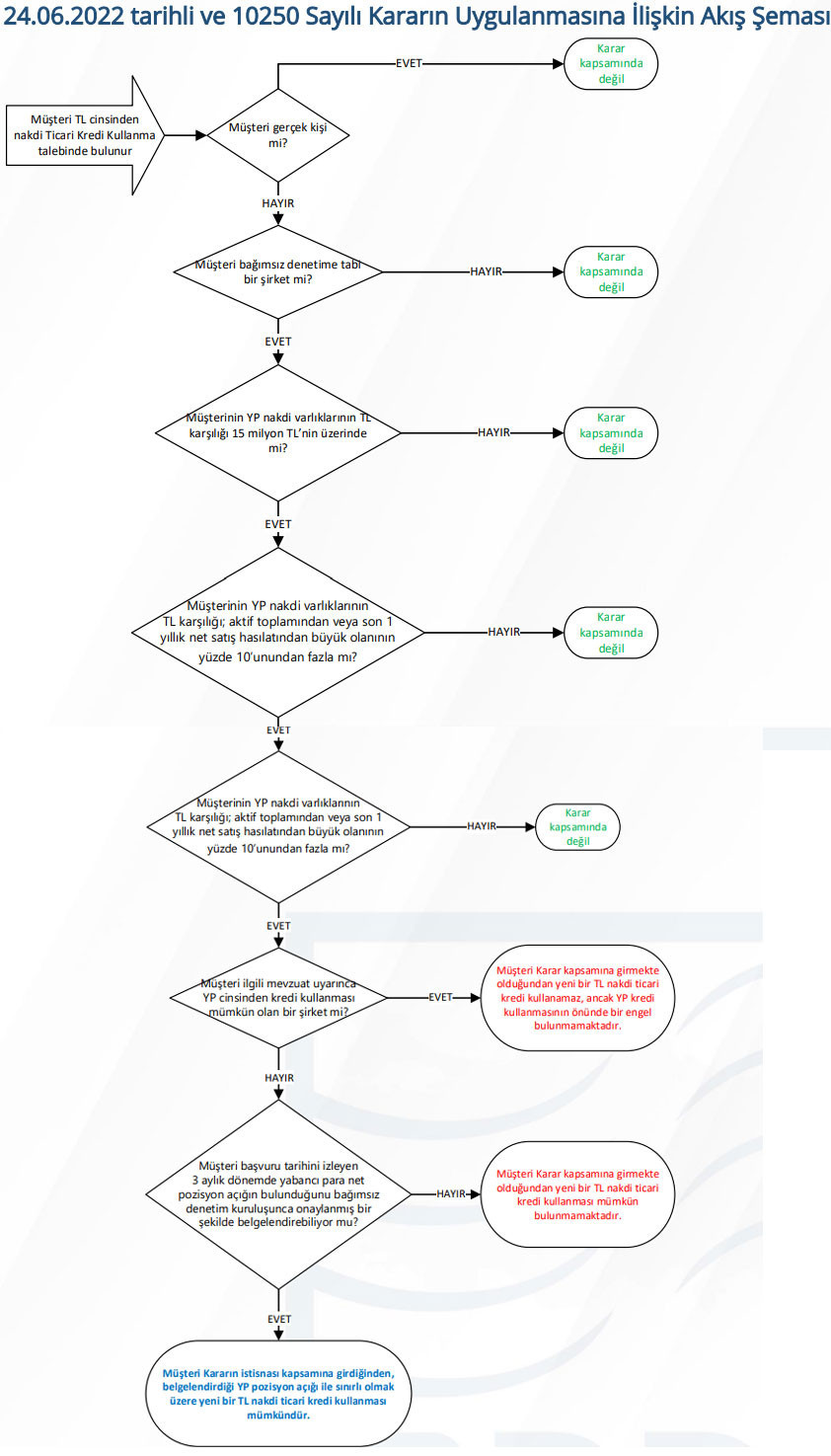

Uygulamaya ilişkin akışı gösteren şemaya ayrıca aşağıda yer verilmektedir.

Kredi Kullandırım Sınırlamasından İstisna Tutulacak Haller: Yukarıdaki 3 şartın

birden sağlanması nedeniyle kredi kullandırım sınırlaması kapsamına giren ancak Türk

Parası Kıymetini Koruma Hakkında 32 sayılı Karar ve ilgili mevzuat uyarınca YP

cinsinden kredi kullanması da mümkün olmayan Şirketlerin, krediye başvurduğu

tarihten itibaren 3 aylık dönem içinde yabancı para net pozisyon açığının bulunduğunu

bağımsız denetim kuruluşunca onaylanmış şekilde tespit ettirerek bankaya sunmaları

halinde; yalnızca başvuru tarihini izleyen 3 aylık dönemdeki pozisyon açığı ile sınırlı

olmak kaydıyla bu Şirketlerin de TL cinsinden nakdi ticari kredi kullanabilmeleri

mümkündür.

Bu istisnadan yararlanacak Şirketler için bakılacak kriter, yabancı para pozisyon açığının

bulunması yani önümüzdeki herhangi bir 3 aylık dönemde yapancı para

borçlarının(yükümlülüklerinin) yabancı para varlıklarından fazla olması durumudur.

Böyle bir durum söz konusu ise, YP yükümlüklerin YP varlıklarından fazla olduğu tutar

kadar bu Şirketlere de TL cinsinden nakdi ticari kredi kullandırılabilecektir.

Uygulamaya ilişkin akışı gösteren şemaya ayrıca aşağıda yer verilmektedir.

Uygulamaya ilişkin akışı gösteren şemaya ayrıca aşağıda yer verilmektedir.

Karar kapsamına dahil olan ve olmayan YP nakdi varlıklar: Kararda da belirtildiği

üzere YP nakdi varlıklar kapsamına Şirketlerin altın da dahil olmak üzere efektif dövizleri

ile bankalardaki YP mevduatları dahil olup, Şirketlerin yurt içi yerleşiklerce YP cinsinden

ihraç edilmiş menkul kıymetler ve Eurobond gibi borçlanma araçlarından oluşan diğer

parasal varlıkları Kararda belirtilen YP nakdi varlıklar kapsamına girmemektedir. Ancak

Şirketlerin, yurt dışı yerleşiklerce YP cinsinden ihraç edilmiş menkul kıymetler ve hisse senetleri ile yurt dışı yerleşiklerle yapılan ters repo gibi diğer parasal

varlıkları da Karar kapsamındaki YP nakdi varlık tutarının hesaplamasına dahil

edilecektir.

Kapsamın Belirlenmesinde Kullanılacak Bilgi ve Belgeler: Bir Şirketin Karar

kapsamında olup olmadığı, bu Şirketin YP nakdi varlık toplamı ile bağımsız denetimden

geçmiş en güncel finansal tabloları uyarınca aktif toplamı ve son 1 yıllık net satış

hasılatının bağımsız denetim kuruluşu tarafından onaylanarak belgelendirilmesi

suretiyle belirlenecektir. Konsolide finansal tablo hazırlama yükümlülüğü bulunan

Şirketler için bu değerlendirme konsolide bilanço üzerinden yapılacaktır.

Kapsama Dahil Olmayan Şirketlerin Durumu: YP nakdi varlıklarının TL karşılığı 15

milyon TL’yi aşmayan Şirketler Karar kapsamındaki kredi sınırlamasına dahil

olmayacaktır. Ancak, bu Şirketlerin kredi başvuru tarihi itibarıyla,

- Mevcut YP nakdi varlıkları ile en güncel finansal tablolarına göre aktif toplamını

ve son 1 yıllık net satış hasılatını bağımsız denetim kuruluşuna tespit ettirmeleri,

- Kullanacakları kredinin vadesi boyunca YP nakdi varlıklarının TL karşılığının 15

milyon TL’yi aşmayacağını ya da aşsa bile aktif toplamından ya da son 1 yıllık net

satış hasılatından büyük olanının yüzde onunu geçmeyeceğini beyan ve taahhüt

etmeleri,

- Söz konusu beyan ve taahhüdün banka tarafından kontrolünün sağlanmasını

teminen Şirketlerin her ayın ilk 10 iş günü içinde bir önceki ay sonu bilançosuna

göre YP nakdi varlıklarının, aktif toplamının ve bir önceki ay sonu itibarıyla son

12 aylık net satış hasılatının güncel değerini bankaya iletmeleri

gerekmektedir.

Bu kapsamda Şirketlerden alınacak beyan ve taahhütler için bu aşamada Kurumumuzca

standart bir form bildirilmeyecek olup, 15.06.2022 tarihli ve 53262 sayılı talimat

yazımızda da belirtildiği üzere kredinin amacına uygun kullanıldığının takibine yönelik

olarak, mümkün olduğu ölçüde kredi müşterilerinden belge temin edilmesi, “kredinin

amacına uygun kullanıldığının tespitine ve takibine yönelik her türlü bilgi ve belgeyi

talep edilmesi halinde bankaya ibraz edeceğine yönelik” taahhütname alınması ve/veya

sözleşmelerin bu kapsamda güncellenmesi ve iş süreçlerinin buna uygun hale

getirilmesi bankaların sorumluluğundadır.

Sınırlama Kapsamına Giren Ticari Kredi Türleri ve Mevcut Kredi Limitlerinin

Durumu: Kararda ve yukarıda belirtilen her 3 şartı da sağlayan şirketler için, Karar tarihinden sonra kullandırılacak, TL cinsinden her türlü nakdi ticari kredi sınırlama

kapsamına girmektedir.

Rotatif, kredili mevduat hesabı(KMH) veya kurumsal kredi kartları gibi kredi işlemleri

yoluyla, Karar tarihinden itibaren gerçekleşecek nakdi ticari TL kredi kullandırımları için

her ay sonunda yapılacak bakiye artışı hesaplaması yeni kullandırım olarak kabul

edilecek ve her ay sonundaki hesaplama tarihinden önceki ay sonuna göre bakiye artışı

olması durumunda, ay sonu itibariyle yapılacak bu hesaplamaya kadar ilgili ticari kredi

müşterisinin Kararda belirtilen bağımsız denetim kuruluşu onaylı belgeleri bankaya

tevsik etmesi gerekecektir. Gecelik kredilerde de her ay sonunda yapılacak hesaplama

tarihi itibariyle bakiye risk tutarı bulunması durumunda, ay sonu itibariyle yapılacak bu

hesaplamaya kadar ilgili ticari kredi müşterisinin Kararda belirtilen bağımsız denetim

kuruluşu onaylı belgeleri bankaya tevsik etmesi gerekmektedir. Ay sonunda kredi

müşterisinin; rotatif, KMH veya kurumsal kredi kartları için bakiye artışının bulunması;

gecelik krediler için ise risk tutarının bulunması halinde ve tevsik edilen belgeler

çerçevesinde ilgili sınırlama kapsamına girdiğinin tespit edilmesi durumunda, söz

konusu müşterilere limit boşluğu olsa dahi yukarıda belirtilen türlerde(rotatif, KMH,

kurumsal kredi kartı, gecelik krediler gibi) TL cinsinden yeni bir nakdi ticari kredi

kullandırılmaması gerekmektedir.

Bu kapsamda, Karar tarihinden önce müşterilere tahsis edilmiş limitler doğrultusunda

kullandırılacak rotatif nitelikli krediler ile KMH, kurumsal kredi kartları ve gecelik krediler

için uygulama yukarıda belirtildiği şekilde yapılacaktır. Dolayısıyla 27 Haziran 2022

tarihiyle başlayan hafta içinde vadesi dolacak, yenilenecek bu tür krediler için ilgili

müşterilerin gerekli belgeleri bu ay sonunda yapılacak hesaplamaya kadar ve yalnızca

önceki ay sonuna göre bakiye artışı gerçekleşmiş ise tamamlaması gerekmektedir. Karar

tarihinden önce kredi başvurusu yapılarak sözleşmesi akdedilmiş ancak henüz

kullandırımı yapılmamış ve yalnızca 27 Haziran 2022 tarihiyle başlayan hafta içinde

kullandırımı yapılacak olan spot nitelikli TL cinsinden nakdi ticari krediler için ise

herhangi bir ilave kontrol yapılmasına gerek bulunmamakta olup, ilgili krediler

Karar’dan etkilenmeyecektir.

Doğrudan Borçlandırma Sistemi(DBS) gibi gayri nakdi krediler, nakdi krediye

dönüşmediği sürece Karar kapsamında değildir.

Diğer taraftan, Kredilerin Sınıflandırılması ve Bunlar İçin Ayrılacak Karşılıklara İlişkin Usul

ve Esaslar Hakkında Yönetmelik uyarınca ya da 5411 sayılı Bankacılık Kanununun Geçici

32 nci maddesi uyarınca Karar tarihinden sonra yeniden yapılandırılan krediler, yeni

kullandırım olarak değerlendirilmeyecektir. Ancak yeniden yapılandırma kapsamında olmayan ve Karar tarihinden sonra sözleşme koşullarının değiştirilmesi suretiyle

yenilenen ya da mevcut kredilerin kısmen veya tamamen yeniden finanse edilmesi için

kullandırılan kredilerin yeni kullandırım olarak değerlendirilmesi gerekmektedir.

Şirketlerin Bağımsız Denetime Tabi Olup Olmama Durumu: Bir şirketin bağımsız

denetime tabi olup olmadığı 660 sayılı Kanun Hükmünde Kararname, 6102 sayılı Türk

Ticaret Kanununun 397 nci maddesi uyarınca kararlaştırılmış olan 2018/11597 sayılı

Bakanlar Kurulu Kararı ve ilgili diğer mevzuata göre belirlenmektedir. Bankaların Kredi

İşlemlerine İlişkin Yönetmeliğin “hesap durumu olarak kabul edilecek belgeler” başlıklı

9 uncu maddesi uyarınca da bankalar söz konusu mevzuat çerçevesinde bir şirketin

bağımsız denetime tabi olup olmadığını belirlemekte olup, bu hüküm uyarınca bir

şirketin bağımsız denetime tabi olup olmadığı bankalarca bugüne kadar nasıl

belirlendiyse, söz konusu Karar uyarınca da aynı şekilde belirlenmeye devam edilecektir.

Kararda Belirtilen “En Güncel Finansal Tabloların”: Kararda belirtilen “en güncel

finansal tablolar” ifadesi ile Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumu

tarafından yayımlanan muhasebe ve finansal raporlama standartları çerçevesinde

konsolide finansal tablo hazırlama yükümlülüğü bulunanlardan konsolide; konsolide

finansal tablo hazırlama yükümlülüğü bulunmayanlardan konsolide olmayan; aynı

standartlara uygun olarak hazırlanıp Kamu Gözetimi, Muhasebe ve Denetim

Standartları Kurumu tarafından yetkilendirilmiş bağımsız denetim kuruluşlarınca

denetlenmiş en güncel finansal tablolar kastedilmektedir.

Bağımsız Denetim Kuruluşlarınca Onaylanmak Suretiyle Tevsik Edilmesi Gereken

Belgelerin Hazır Olmaması Durumu: Karar tarihinden sonra yapılacak kredi başvuru

tarihi itibariyle, bağımsız denetim kuruluşlarınca YP nakdi varlıkları toplamı henüz tespit

edilmemiş ya da bağımsız denetim kuruluşlarınca denetlenmiş güncel finansal tabloları

hazır bulunmayan ya da kredi başvuru tarihini izleyen 3 aylık dönem itibariyle YP net

pozisyon açığı bağımsız denetim kuruluşlarınca henüz tespit edilmemiş olan Şirketlerin,

bağımsız denetim sürecinin başlatıldığını ilgili bankaya belgelendirmesi ve YP nakdi

varlıkları toplamının, aktif toplamının, bir önceki ay sonu itibarıyla son 12 aylık net satış

hasılatının ve başvuru tarihini izleyen 3 aylık dönem itibariyle YP net pozisyon açığının

güncel değerini ilgili bankaya beyan etmesi ve bu beyana göre yapılacak değerlendirme

çerçevesinde söz konusu şirketin Karar kapsamındaki kredi kullandırım sınırlamasına

girmemesi kaydıyla, söz konusu Şirketlere TL cinsinden yeni bir nakdi ticari kredi tahsisi

yapılması mümkündür.

Söz konusu Şirketlerin bağımsız denetim sürecinin başlatıldığını ilgili bankaya beyan

etmesine rağmen kredi tahsisinden sonraki 1 ay içerisinde bağımsız denetim

kuruluşlarınca denetlenmiş güncel finansal tabloları ile bağımsız denetim kuruluşunca

onaylanması ve tespit edilmesi gereken diğer bilgi ve belgeleri bankaya tevdi etmemesi

ya da tevdi ettiği bilgi ve belgelere göre Şirketin Karar kapsamındaki kredi sınırlamasına

dahil olması gerektiğinin anlaşılması halinde, ilgili banka tarafından bu Şirketlere TL

cinsinden hiçbir yeni nakdi ticari kredi kullandırılmaması ve bu durumun

ivedilikle Kurumumuza bildirilmesi gerekmektedir.

Hesaplamalarda Kullanılacak Döviz Kuru: YP nakdi varlıkların TL karşılığının

hesaplanmasında hesaplama tarihine ait TCMB döviz alış kuru kullanılacaktır.

Bankalarca Kuruma Yapılacak Raporlamalar: Karar kapsamında Kurumumuza

yapılacak raporlamalara ilişkin gerekli raporlama formu ve formatı en kısa sürede

Kurumumuzca bankalara duyurulacaktır.

Bankalarca ve Şirketlerce Dikkat Edilecek Diğer Hususlar: Şirketlerin TL kredi talebi

öncesi, fiktif işlemlerle borç kaydı yaratma ya da muvazaalı diğer işlemler yoluyla

Kararın etrafından dolanmaya yönelik uygulamalara tevessül etmemeleri bakımından

bankaların müşterilerini uyarması ve her bankanın, müşterilerinin bu tür dolanma

amaçlı YP varlık transferi gerçekleştirip gerçekleştirmediklerini kendi bankaları özelinde

kontrol etmeleri ve böyle bir tespitte bulunmaları halinde ivedilikle Kurumumuza bilgi

vermeleri gerekmektedir. Diğer taraftan, Kararın etrafından dolanılması veya etkisiz

hale getirilmesine yönelik bu şekildeki yanıltıcı ve muvazaalı işlemler gerçekleştirmek

suretiyle bankalarca tahsis edilmemesi gereken bir kredinin açılmasını sağlayanlar

hakkında gerekli yasal işlemlerin yapılabileceği de tabiidir.

Ayrıca, Şirketlerin kredi kullandırımı öncesi bankalara verecekleri beyan ve taahhüdün

bankalarca kontrolünün sağlanmasını teminen her ayın ilk 10 iş günü içinde bankalara

iletecekleri bilgi ve belgelere göre ya da kredi başvuru tarihi itibariyle hazır

bulunmaması nedeniyle kredi tahsisinden sonraki 1 ay içerisinde bağımsız denetim

kuruluşunca onaylanarak bankaya sunulması gereken bilgi ve belgelere göre Karara

uymadığı tespit edilen veya kredi tahsisinden sonraki 1 ay içerisinde bağımsız denetim

kuruluşunca onaylanması ve tespit edilmesi gereken bilgi ve belgeleri bankaya tevdi

etmeyen Şirketler hakkında da ilgili banka tarafından ivedilikle Kurumumuza bilgi

verilmesi gerekmektedir.

Bankaların söz konusu Kararın etkin bir şekilde uygulanması açısından gerekli özeni

göstermeleri ve Kararda açıkça belirtilmemiş olsa bile söz konusu Kararın ruhuna uygun

olmayan işlemlerin gerçekleştirildiğini tespit etmeleri halinde Kurumumuza gerekli

bilgilendirmeleri yapmaları ve Karar kapsamında Kurumumuzca talep edilecek

raporlamaların doğru ve zamanında yapılmasına dikkat etmeleri gerekmektedir