TL’de kalanlar nasıl yoksullaştı?

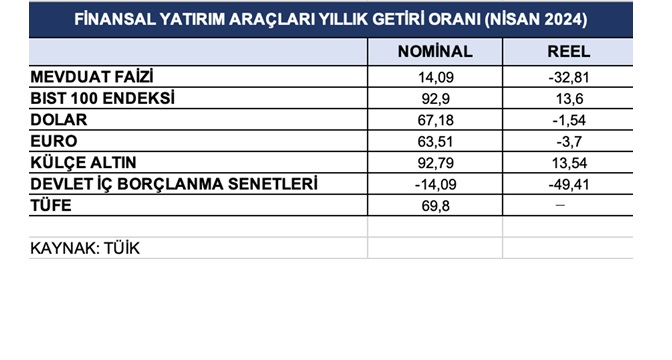

Nisan ayında finansal yatırım araçlarının TÜFE’ye göre düzeltilmiş reel getiri oranları şöyle oldu:

*Mevduat faizi, eksi 0,56 oranında reel kayıp,

*BİST 100 endeksi, 3,17 oranında reel getiri,

*Dolar eksi 2,15 oranında reel kayıp,

*Külçe altın yüzde 1,78 oranında reel getiri sağladı.

Mevduat faizi; Nisan ayı nominal getirisi yüzde 3,02 oldu ve fakat Nisan ayında TÜFE oranı daha yüksek aylık yüzde 3,18 olunca TL mevduatı aylık reel kayıp getirdi.

Mevduatın Nisandan-Nisana yıllık nominal getirisi yüzde 14,09 ve reel getirisi ise eksi 32,81 oldu. Yani geçen sene mevduata yüzde 14,09 faizle 100 lira yatıranın elinde satın alma gücü olarak 67,19 TL kaldı.

Bu veriler, TÜİK’in açıkladığı verilerdir. Mevduatını kırık vade ile yatıranların kaybı daha az olabilir. Ama her durumda TL’de kalanlar zarar etti. Eğer geçen sene Merkez Bankası gösterge faizini TÜFE’nin üstüne çıkarmış olsaydı, bugün hem TL’den kaçış olmazdı ve TÜFE oranı düşerdi, hem de TL tutanların bu kadar kaybı olmazdı.

Bugün “Merkez Bankası, bankalarca açılan mevduatlara verilen ağırlıklı ortalama faizlere” göre; bir yıla kadar mevduata verilen ortalama faiz oranı yüzde 48,77’dir. Bu sene yıl sonu TÜFE oranı yüzde 55 olarak tahmin ediliyor. Eğer Nisan 2025’te TÜFE oranı yüzde 48 altına düşerse, TL mevduatı reel getiri sağlar. Ama yüksek riskler ve belirsizlik var. Bunların başında döviz sorunu ve dış borçlarda temerrüt riski var. Türkiye İsrail’le dış ticaretinden yılda 5 milyar dolar fazla veriyordu. Şimdi bu imkân da kalmadı. Türkiye’de Arjantin’de olduğu gibi TÜFE oranı daha da artabilir.

BİST 100 endeksi, Nisan ayında yıllık olarak yüzde 13,6 oranında reel getiri sağladı.

Mevduat faizinde reel getiri olan yüzde eksi 32 oranı ile BİST 100 endeksinde reel getiri oranı olan yüzde 13,6 arasında 46,4 puan fark var. Bu fark istikrarlı bir ekonomide ortaya çıkmaz. Bu fark aynı zamanda Türkiye’de piyasanın ne kadar spekülasyona açık ve ne kadar kırılgan olduğunu gösteriyor.

*Böyle bir piyasa varken, istikrar dikiş tutmaz.

*Bu kadar spekülatif piyasada yerli ve yabancı sermaye fiziki yatırım yapmaz.

*Dünyada hiçbir ülke millî parasını korumada bu kadar zayıf kalmamıştır. Türkiye’de hiçbir dönemde hükûmet politikaları Türk lirasına bu kadar zarar vermemiştir.

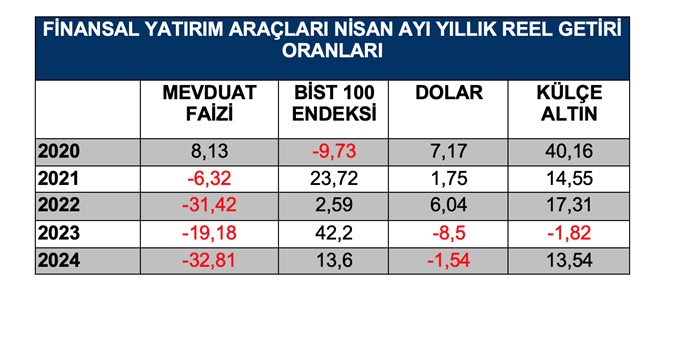

Aşağıdaki tabloda son beş yılda finansal yatırım araçlarının reel getiri oranları yer almaktadır.

Mevduatta reel faizlerin olduğu 2020 yılında mevduatta reel getiri oranı yüzde 8,13 olurken, BİST 100 endeksinde reel getiri oranı tersine eksi 9,73 olmuştu. O yıldan sonraki yıllarda mevduatın sürekli eksi reel getirisi oldu, BİST 100 endeksi ise sürekli reel getiri sağladı. Demek ki düşük faizin bir gerekçesi de hükûmetin borsayı ve piyasayı canlı tutmak istemesidir. Piyasa canlı kaldı ve fakat fiyat istikrarı bozuldu. Nereye gideceği de şüphelidir.

Ayrıca hükûmet faizleri eksi seviyede tutarak, borsayı canlı tutmak ve borsaya yabancı yatırım sermayesi çekmek istiyor. Ne var ki Türkiye şartlarında borsaya sıcak para girişi oldukça, ciddi yabancı yatırım sermayesi gelmez. Daha da önemlisi bu kadar kırılgan ekonomiye doğrudan yabancı yatırım sermayesi gelmez, gelmiyor da; tersine mevcutlar da satıp çıkıyor.

Not: Esfender Korkmaz adıyla 12 yıl önce açmış olduğum Twitter sayfam, ABD muhtemelen Virgin Adaları’ndan, troller tarafından Hacklendi. Bu trollerin bağlı olduğu merkezler, akıllarıyla, bilgileriyle baş edemedikleri için, bu gibi gayri meşru yolları kullanıyorlar. Bu nedenle Prof.Dr. Esfender Korkmaz adıyla yeni bir sayfa açmak zorunda kaldım.

Doğu ve Güneydoğu’da kalkınma sorunu

Demokraside düşüş yoksulluk yarattı

Mehmet Şimşek vergi bilincini zedeledi

HALKIN GÜCÜ

TÜİK’in enflasyon yanlışı ortaya çıktı

Asgari ücrette siyasi vesayet

Ekonomi durgunluğa girdi

Ekonomik sorunların nedeni hükûmetin yanlış müdahalesidir

Demokrasi ve hukuk ekmekten önce gelir

Cumhur ittifakı eriyor mu?