Birleşmiş Milletler Ticaret ve Kalkınma Konferansı (United Nations Conference on Trade and Development-UNCTAD), son yıllarda sürekli olarak, dünya para krizi ve gelişmekte olan ülkelerde borç krizi için uyarı yapıyor.

2024 raporunda gelişmekte olan ülkelerde kamu borçlarını “küresel refah için artan bir yük” olarak vasıflandırıldı.

Rapora göre; borçlanma maliyetlerinin artması nedeni ile dünyada 59 ülke, kamu gelirlerinin yüzde onunu faize ayırmak zorunda kaldı. Bu nedenle, 3,3 milyar insanın yaşadığı gelişmekte olan ülkelerde eğitim ve sağlık hizmetleri aksadı.

Gelişmekte olan ülkelerin kamu borcu 2011 yılında 22 ülke ve GSYH’nın yüzde 35’i ile sınırlı iken, 2022 yılında ülke sayısı 59’a kamu borçlarının GSYH oranı ise yüzde 60’a yükseldi.

Ayrıca UNCTAD raporunda;

*Gelişmekte olan ülkeler için uzun vadeli ve düşük maliyetli borçlanma imkânlarının sağlanması,

*IMF özel çekme haklarında, kolaylık ve iyileştirme öneriliyor.

UNCTAD iki sene öncede “Düşük ve orta gelirli 120 ekonomi içinde borçlu 19 ülkenin çok kritik düzeyde olduğunu ve 72 ülkenin de temerrüt riski açısından ‘kırılgan’ olduğunu” açıklamıştı. Bu 72 ülke içinde Türkiye de yer almıştı.

Türkiye açısından sorun devlet borçları değil, Türkiye’nin dış borçlarıdır. 1984’te de dünyada Latin Amerika borç krizi yaşadı. Alacaklı ve borçlular Paris Anlaşmasıyla sorunu çözdüler. 1984’te birçok gelişmekte olan ülke borç krizine girdi ve fakat o yıllarda Türkiye’nin adı bile geçmedi.

Gelişmekte olan ülkeler için dış borçları ayrı değerlendirmek gerekir:

Dış borç alındığında içeriye, döviz veya mal olarak, kaynak girişi oluyor. Ödeme yapıldığında ise, kaynak çıkışı oluyor. Net giriş ve çıkış dolaylı yoldan büyümeyi etkiliyor. İç borçlar ise GSYH içinde bir transferdir. Bu nedenle, dış borçlarla iç borçları toplamak yanlıştır. Ancak şirketler veya devlet finansman ihtiyacını hesaplamak için ikisi toplanabilir.

Türkiye gibi gelişmekte olan ülkelerde, dış borçlarda özel ve kamu borcu değil, ülkenin dış borcu önemlidir. Çünkü dış borçları ödemek için, önce fert başına büyüme ile gelir yaratmak, sonra da bu geliri dövize çevirmek gerekir. İster devlet isterse özel sektör olsun dış borçların büyüme ve servet etkisi değişmez, Devlet de, özel sektör de dış borç ödeyince, dövize talep artar. Kur dengesi etkilenir.

Bugün dış borçlarımızda temerrüt riski yüksektir.

1.Uluslararası piyasalarda borç tahvillerin sigorta edilmesi (CDS), borç krizlerini seyrekleştirmiştir. Ancak CDS aynı zamanda dış borçlanma faizini artırmıştır. Türkiye’nin CDS oranı risk sınırı olan 300 baz puan bazen üstünde bazen altında gidiyor. Bu nedenle Türkiye Libor artı faize bir de artı yüzde 3 üç puan dolayında risk primi ödüyor.

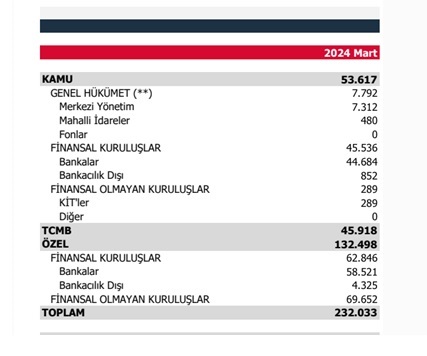

2.Türkiye bir yıl içinde, 232 milyar dolar kısa vadeli ve vadesi gelen dış borç ödeyecek, ayrıca yaklaşık 40 milyar doları da finanse etmek zorundadır. Cari açık varsa bunun en iyi ve kalıcı finansman aracı doğrudan yabancı yatırım sermayesidir. Doğrudan yabancı yatırım sermayesi de artık gelmiyor.

Türkiye’nin bir yıl içinde ödemesi

gereken kısa vadeli ve vadesi

gelen dış borç tutarı…

3.Merkez Bankası rezervleri, sıcak para girişi nedeniyle eksiden döndü. Sıcak para hızlı girer ve çıkar. Bu nedenle MB rezervleri dış borç sorununda güven oluşturmuyor.

Mehmet Şimşek’in sıcak paraya düşük oranlı işlem vergisi düşüncesi gerekliydi. Bu yolla sıcak para girişinin kontrol edilmesi ve doğrudan yabancı yatırım sermayesinin desteklenmesi gerekir.

Öte yandan; dünya para sistemi ile ilgili olarak da UNCTAD Raporunda, küresel finans sisteminin gelişmekte olan ülkeler ihtiyaçlarına cevap verecek durumda olmadığı belirtildi.

Gerçekten, dolar aşırı kırılgan para oldu ve dolara güven düşünce, birçok merkez bankası rezerv para olarak altına yöneldi.

Kripto paralar da, bütün kuralları dışlayan ve spekülatif piyasanın gün yüzüne çıkan kısmıdır.

BRICS ülkeleri ortak para birimi için anlaşma yaptı.

Dünya yeni para birimi arayışına girdi.

Dünya yeni para sistemi nasıl olmalıdır? Altın standardına bağlı bir para sitemine dönmek doğru olmaz. Çünkü altın fiyatları uzun dönemde aşırı değişkendir.

Yeni para sistemi için IMF’nin özel çekme hakları (SDR) bir kriter olabilir.. SDR, genelde bir hükûmetin, diğerinin merkez bankasından onun ulusal parasını çekmesine olanak veren bir haktır.

Her şeyden önce, dünya para sistemini tek başına dolara bağımlı olmaktan çıkarmak gerekir. Dünya para birimini beş para birimine göre oluşan bir sepete göre düzenlemek gerekir. Bu sepette yer alacak her paranın oranı, ülkelerin GSYH’sı ve fert başına gelir düzeyine göre ağırlıklı olarak düzenlemek gerekir. Böyle bir sepete bağlanacak dünya para sistemi daha güvenli ve istismara imkân vermeyecek bir sistem olacaktır

Çoklu para sepetine bağlı para sistemine geçildikten sonra, on yıllık bir hazırlıkla Dünya Merkez Bankası kurulmalıdır.