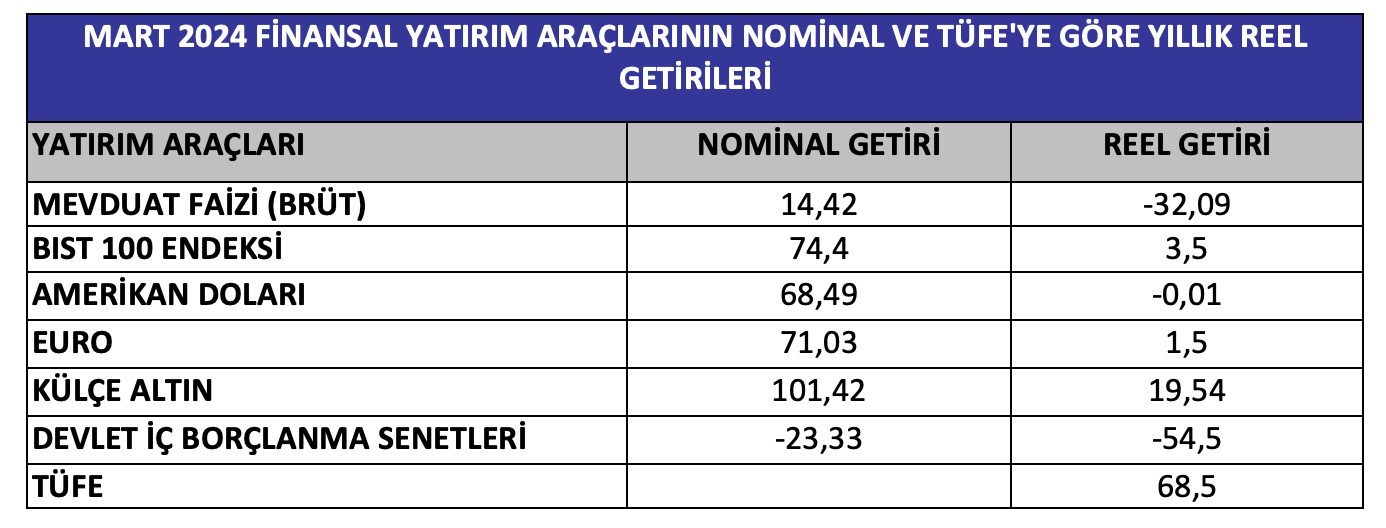

Türkiye İstatistik Kurumu, Mart ayı Finansal yatırım araçlarının nominal ve reel getiri oranlarını açıkladı. Bu araçlar içinde TÜFE’ye göre en yüksek yıllık reel kaybı yüzde eksi 54,5 ile devlet iç borçlanma senetleri, ikinci sırada reel kaybı ise yüzde eksi 32,09 ile Mevduat faizi getirdi. (Aşağıdaki tablo)

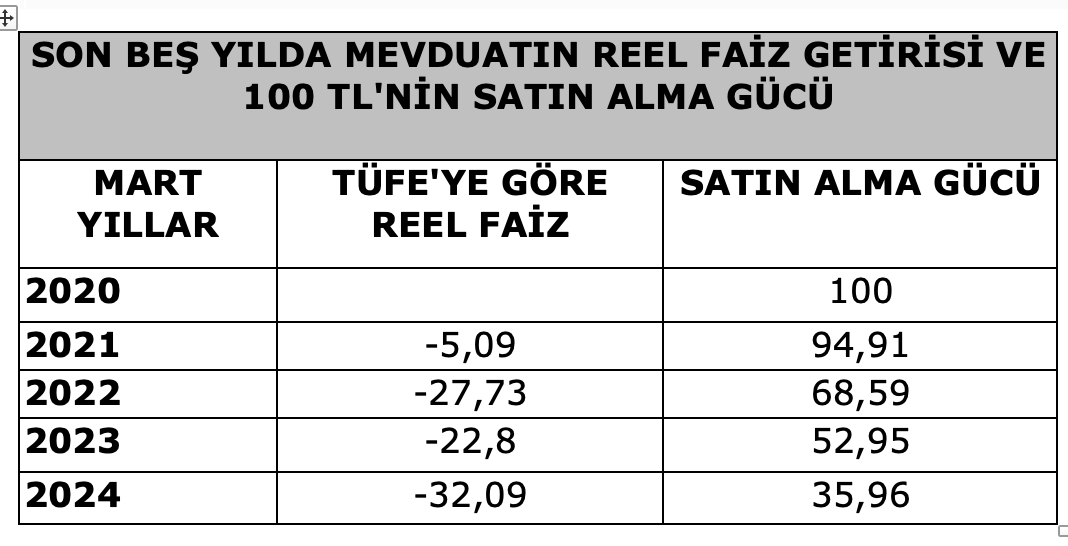

Aslında Nas olayından sonra, 2021-2024 arasında geçen dört yılda Mevduat sürekli yüksek reel kayıp getirdi. O kadar ki 2020 yılının Nisan ayında Bankaya 100 lira mevduat yatıran bir tasarruf sahibi, 2020 yılında bu para ile 100 birim mal alıyorken, 2024 Mart ayında ancak 36 birim mal alabiliyor. Mevduat sahibinin parasının satın alma gücü üçte bire indi ve parası pul oldu.

Biz gösterge faizini sürekli enflasyonun altında tutarak yanlış yapıyoruz. Eksi reel faiz ile bankalara ve devlete ilave bir enflasyon vergisi veriyoruz.

Dünya finans piyasası bilerek, ABD de “Fed faizi ne zaman ne kadar indirecek?” tartışması yaratıyor. ABD’de yıllık TÜFE son ayda yıllık yüzde 3,4, iki yıllık tahvil faizi ise yüzde 4,4 tür. Bu durumda yüzde birin altında da olsa yine reel faiz var.

Bankalar, borsa, bitcoin eksi reel faiz istiyor. Ama bu hesap hem bankaları suni teneffüse zorluyor, hem de piyasada kırılganlık artıyor.

Bu nedenledir ki, faizlerle en çok oynayan bir Türkiye Dünyanın en kırılgan ülkesi olarak ilan edildi.

Eksi reel faiz tasarruf sahibi açısından, bir mal sahibine binasından kira almayıp birde üstüne de kira vermesi, gibi bir şeydir.

Aslında MB gösterge faizi, enflasyonun altında kaldığı sürece hiçbir banka mevduata reel faiz vermez. Zira Bankalar MB’den zaten gösterge faizi ile fon sağlıyor.

Mevduat faizi eksi olduğu sürece, TL’den kaçış ve enflasyon devam eder.

En yüksek reel getiriyi yüzde 19,54 reel getiri oranı ile altın sağladı. (Aşağıdaki Tablo)

Altının değer kazanmasının temel nedeni banknotlara olan güvenin düşmesidir. Dünyada savaşların artması da bu süreci hızlandırdı. Söz gelim İran’ın İsrail’e misilleme yapması önce altın fiyatlarına yansıdı. Bu nedenle IMF’de yeni bir sepet ve bu sepete bağlı Dünya para birimi oluşturmak istiyor. Bazı bankalar kripto para formülünü tartışıyor. Merkez Bankaları da aynı nedenlerle rezervlerinde altın miktarını artırmak istiyor. Altına talep artıyor ve değer kazanıyor.

Aslında altın her çağda, iyi veya kötü ekonomiye yön vermiştir.

ABD, de Roosevelt 1930 buhranından sonra; New Deal (Yeni Düzen) adıyla 1933 yılında ekonomi ağırlıklı bir dizi yerli program devreye sokmuştu. 1933 yılında altın standardı terk edildi. ABD‘de 1934 yılında (Gold Reserve Act) yasası ile de ülkedeki tüm altın parayı resmi ons fiyatı 42,22 dolar üzerinden millileştirildi. Elinde altın olanlar zorunlu olarak bunları ABD hazinesine devretti. Hazine altın para bulundurmaya tek yetkili kurum konumuna getirildi.

1870 ile Birinci Dünya Savaşının başladığı 1914 yılları arasındaki döneme birinci küreselleşme çağı deniliyor. Bu dönemde, klasik altın standardı Dünya parası olarak özgün bir yere sahiptir. Bu dönemde altın standardı piyasada spekülasyonu ve kırılganlığı önlemiş; enflasyonsuz bir dönem yaşanmış ve işsizlik azalmıştır.

İkinci Dünya Savaşından sonra; 1944 Bretton Wood’s sistemi ile bir ons altın 35 dolara bağlandı. 1970 yılına kadar sistem iyi bir performans gösterdi ve dünya refah yıllarını yaşadı. 1971 yılında ABD bir ons altın 35 dolar taahhüdünü kaldırdı. Sonraki yıllar dolara güven azaldı altın fiyatlarında aşırı dalgalanma oldu. Bir ons altın;

- 1850 yılında;18,93 dolar;

- 1900 yılında; 18,96 dolar;

- 1950 yılında; 34,72 dolar;

- 1971 yılında; 311,44 dolar

- 1980 yılında; 615,00 dolar

- 2000 yılında; 279,11 dolar

- Şimdi 2369 dolardır.

Altın fiyatlarının piyasadaki en büyük belirleyicilerinden biri merkez bankalarıdır. İstikrarlı dönemlerde Merkez bankaları, rezerv olarak tuttukları ve gelir getirmeyen altın miktarını azaltma, yerine gelir getiren enstrümanlara yönelir. Dünya barışında riskler artınca, Merkez Bankalarının altın talebi artar.

Altın fiyatlarında eski yıllarda manipülasyon riski yüksek idi. Bugün ise fazla görünmüyor. Çünkü halen Dünya altın üretiminde ilk on ülkenin payı yüzde 64’tür. Bunlar içinde de en yüksek paya sahip ülke yüzde 12 oranı ile Çin’dir. Rusya’nın payı yüzde 8,4, ABD’nin payı yüzde 7,6’dır. Üstelik altın çıkarma maliyeti yüksektir. Bu ülkelerin anlaşarak üretimi kısmaları mümkün görünmüyor.

Mevcut dünya para sistemi devam ettiği müddetçe altın fiyatları kısa vadeli düşse de, orta ve uzun vadede artmaya devam eder.