Merkez Bankası gösterge faizini yüzde 45’te sabit tuttu. Aslında yurt dışı fonlar, yabancı bankalar MB’nin gösterge faizini yüzde 45’te sabit tutacağını tahmin etmiş ve açıklamıştı.

MB dış kredi imkânları için, yabancı fonların faiz beklentisine paralel kararlar alır.

1.Eksi reel faiz devam edecek.

Eksi reel faiz, tüketimi artırır. Çünkü tüketimin fırsat maliyeti olan faiz maliyeti düşüktür. Para cep yakar. Paradan kaçış hızlanır. Enflasyon artar. Buna karşılık eksi reel faiz yatırımların maliyetini düşürür ve eğer güven unsuru gibi diğer şartlar uygunsa yatırımları teşvik eder.

Reel gelirler düşük olsa da tüketim artabilir, tasarruf düşer ve tüketici borçlanır eksi tasarrufa geçer. Tüketime devam eder.

2023 Şubat+Mart+Nisan+Mayıs ayları aylık TÜFE oranları daha düşüktü. Bu sene aylık TÜFE oranları seçim nedeniyle daha yüksek olur. Ayrıca baz etkisi nedeni ile Haziran ayında yıllık TÜFE oranı en az yüzde 60 olur.

Halen Merkez Bankası’na göre, mevduat faizi ortalama yüzde 51’dir. Bu şartlarda 6 aylık mevduatta reel faiz eksi 7.7 demektir. Eksi reel faiz devam ettikçe, TL’den kaçış ve TL’nin değer kaybetmesi devam eder.

2. Ekonomik istikrar ne yönde gider?

Türkiye’nin şimdi yaşadığımız yüksek enflasyonuna, eksi faiz ve yanlış kur politikası sebep oldu.

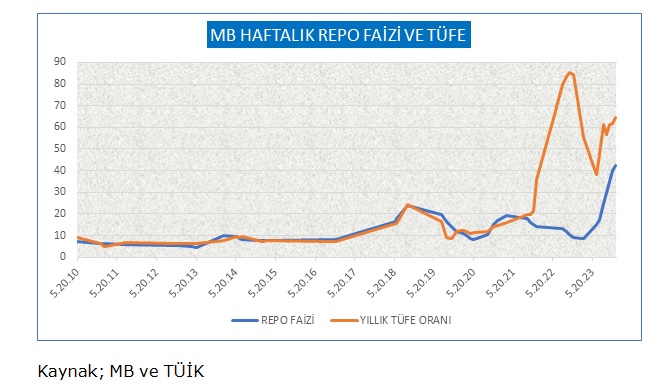

Aşağıdaki grafiğe bakarsak, 2010 ile 2021 arasında faiz oranı ve enflasyon oranı yakın gitmiş. 2018 TÜFE artışına MB faiz artışı ve sıkı para politikası ile müdahale etmiş ve ertesi yıl enflasyon yüzde 8,5’e inmiş. 2021 ve sonrasında eksi reel faiz TÜFE’nin arayı açmasına neden olmuş.

Demek ki, enflasyonu çözmek için, MB’nin bir defaya mahsus ve beklenen enflasyon üstünde gösterge faizini artırması gerekiyor.

Kaldı ki MB reel faize geçse bile, reel faiz de tek başına faiz istikrar sağlamaz. Fiyat istikrarı için;

*Demokratik, hukuki ve güven altyapısını yeniden oluşturmak gerekir.

*Faiz politikasının, diğer iktisat ve maliye politika araçları ile birlikte ve koordineli kullanılması gerekir. Ama hükûmet seçim nedeni ile bütçede ve kamu harcamalarında mali disipline izin vermez.

3. Hükûmet popülizmden vazgeçmez.

Siyasi iktidar, kamu malını kamu kaynaklarını, bütçe kaynaklarını dağıtarak iktidarda kalıyor. Bu nedenle IMF ile anlaşmak istemiyor. Çünkü IMF popülizme amin demez.

Merkez Bankası Başkanı enflasyon raporunda;

*Enflasyon beklentileri;

*Fiyat belirleme davranışları;

*Kamu harcama ve vergi politikası,

*Ücretler ve

*Özel tüketimde

enflasyonu etkileyecek belirli bir sapma olursa para politikası sıkılaştırılacak diyor.

Beklentilerin ve fiyat belirleme davranışlarının pozitife dönmesi için, mevcut hükûmete güven oluşması gerekir. Dün yayınlanan tüketici güven endeksine göre, 2023 Şubat ayında 82,5 ve 2024 Ocak ayında 80,4 olan güven endeksi, Şubat 2024’te 79,3’e geriledi. Hükûmet değişmezse veya bugünkü başkanlık sistemi değişmezse, güven sorunu ve bağlı olarak ekonomik istikrar sorunu çözülmez.

Kamu harcama ve vergi politikası, Hazine ve Maliye Bakanı’nın lafta kalan mali disiplin sözüyle olmuyor. Bütçe kaynaklarının popülizmde kullanılması, devlette ve özellikle Diyanet İşleri’nde şatafat, kamu özel işbirliği ile yapılan yatırımlar atıl kalırsa ve kamu yatırımları piyasa maliyeti üstünde yapılırsa, kamu kaynakları etkin kullanılmamış olur. İstikrar sorunu devam eder.

Ücretler konusu 50 yıl önceki tespitlere göre yorumlanıyor. Aslında ücret artışı verimlilik artışı yaratır. Mal ve hizmet üretimi ve arzı artar. Fiyatlar frenlenir.

Özetle; MB sıkı para politikası uygulasa da bugünkü siyasi yapıda ve koşullarda istikrar dikiş tutmaz.